윤석열 정부가 '기업 밸류업 프로그램' 세부 내용을 26일 발표한다. 상장 기업 가운데 소위 '저평가 우량주' 선별과 가치 제고에 성공을 거둘지 주목된다.

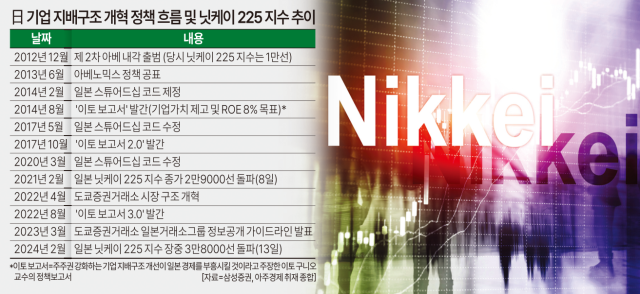

증권가는 2022년 초부터 약 2년 동안 일본 증시 구조 개편과 기업 가치 증진 정책을 추진해 온 일본 사례를 바탕으로 단계별로 추진될 기업 밸류업 프로그램 실행 방안에 대한 세부 사항과 방향성을 가늠하고 있다. 상장 기업의 자발적 참여를 전제로 저평가 우량주 발굴, 선도 기업 주주 환원, 신종 주가지수 개발과 확산, 이에 연계된 상장지수펀드(ETF) 상품화, 시장 활성화에 나설 것으로 관측된다.

일본은 2022년 4월 도쿄증권거래소(TSE) 시장을 '프라임' '스탠더드' '그로스'로 구분해 기업 목적에 맞는 자금을 유치하도록 개편했다. 5월 말엔 개인 자산소득 방법론을 저축에서 투자 중심으로 전환하고 기술혁신, 산업 분야별 투자 전략을 제시했다. 2022년 12월 말 중장기 기업 가치 증진 방안으로 주가 제고를 위한 기업 인식 개선, 지배구조 개선, 영어 공시 확대, 투자자 소통 효율화를 논의했다.

2023년 1월에는 주가순자산비율(PBR) 1배 이하 기업을 대상으로 개선 방안을 제출하도록 요구하고 지배구조 개선 방안을 포함하는 '중장기 기업 가치 증진 방안' 초안을 발표했다. TSE 프라임·스탠더드 시장 3300개 상장사에 저평가 요인 분석과 개선 방안도 연 1회 내놓도록 요구했다. 자국 우량 기업을 선별한 프라임 시장 대표 지수로 'JPX 프라임 150'을 만들어 7월 발표했다.

JPX 프라임 150 지수는 자기자본비용보다 자기자본이익률(ROE)이 높고 PBR이 1을 초과하는 시총 상위 기업, 장기적으로 성장해 일본 경제를 이끌 기업들로 구성됐다. 이 지수는 대형 은행주, 도요타 등 주요 기업들이 제외돼 토픽스(TOPIX), 닛케이(Nikkei) 대비 부진한 수익률을 보였다. 지수 추종 ETF 상품 'iFreeETF JPX Prime 150 ETF(2017 JP)'는 반년이 지난 올해 1월에야 출시됐다.

JPX 프라임 150 지수는 등장 초기인 9월 말부터 마이너스 수익률 구간에 진입해 10월 중 최저점(967.84)을 기록했지만 이후 오름세로 전환됐다. 이달 들어 1160~1170을 기록하면서 1200에 다가가고 있다. 닛케이225 지수도 34년 만에 최고치를 경신하는 등 일본 증시에선 활황 신호가 뚜렷하다.

JPX 프라임 150 지수 자체가 극적인 성공을 거뒀다고 보긴 어렵지만 일본 정부의 증시 부양 정책 자체는 소기의 목적을 달성해 나가고 있는 것으로 평가된다. 기업들의 적극적 주주환원, 해외 자금 유입 등 대내외적 요소가 복합된 결과다.

2023년 9월 TSE에 상장된 자산운용사 심플렉스의 ETF 상품 'Simplex PBR Improvement over 1x ETF(2080 JP)'는 PBR이 1배 이하로 낮은 기업에 대한 가치 제고 관련 주주 행동을 요구하는 행동주의 펀드로 연말까지 주요 지수를 넘어설 만큼 인기를 끌었다.

한국 정부는 기업 밸류업 프로그램 도입 방침을 공식화하면서 '코리아 디스카운트 해소'라는 명분을 강조해 왔다. 일본처럼 상장사를 대상으로 이사회에 PBR과 ROE 등 기업가치 산정 지표가 저평가된 이유를 분석하고 대응 전략 수립을 유도하는 방안, 기업가치 개선 계획을 공표하도록 권고하는 방안, 기업가치 개선 우수기업 등으로 구성된 시장 지수를 개발하고 ETF를 도입하는 방안 등을 거론했다.

상상인증권은 코리아 디스카운트 주요 원인으로 '인구구조'와 지정학적 리스크 외에 국내 증시에서 일어나는 '물적 분할을 통한 자회사 상장 남용'과 기업들의 '낮은 회계 투명성' '소극적인 주주 환원' 등 기업 스스로 개선이 필요한 요소들이 작용한다고 짚었다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)