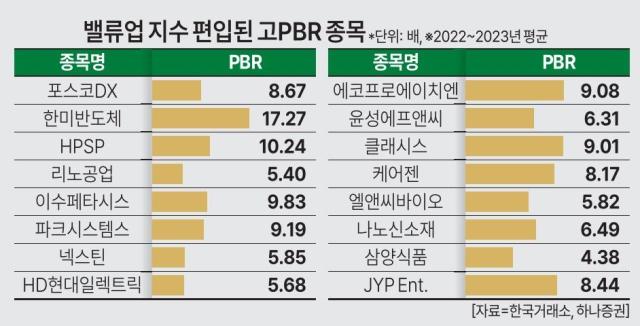

25일 한국거래소에 따르면 전날 발표된 '코리아 밸류업 지수'에 편입된 100개 기업 가운데 PBR이 4배 이상인 기업은 한미반도체(17.27배), 이수페타시스(9.83배), 에코프로에이치엔(9.08배), 포스코DX(8.67배) 등 16개다. 이는 선별 기준 가운데 시장평가 항목 때문이다. 최근 2년 평균 PBR이 전체 또는 산업군 내 50% 이내 조건을 만족해야 한다.

시장에선 이번 밸류업 지수에 저PBR 종목들이 편입될 것이라는 기대가 높았다. 기업 밸류업 프로그램의 의의 자체가 시장에서 저평가된 가치주가 제 값에 평가 받을 수 있도록 기업가치를 높이자는 데 있었기 때문이다.

밸류업 지수가 공개된 뒤 기대와 달리 밸류업 가능성보다는 이미 밸류업을 달성한 기업, 자본효율성(ROE)이 높고 배당, 자사주 매입 등 주주가치 제고를 이뤄낸 기업들 위주로 편입된 모습이다.

거래소는 일본판 밸류업 지수인 'JPX 프라임 150' 지수와 유사하게 고PBR, 고ROE 종목들을 선정한 것으로 보인다. 다만 해당 지표를 특정 산업군에 쏠리지 않도록 하기 위해 산업군 내 상대평가를 도입했다는 점이 차별점이다. 이 과정에서 상대적으로 지표가 낮은 기업들은 제외됐다.

일각에선 수익성 측면에서도 과거 적자 여부만 판단하면서 성장성이 고려되지 않은 점도 문제라는 의견이 나온다. iM증권에 따르면 밸류업 지수에 편입된 기업 중 2024년 당기순이익이 역성장할 것으로 전망되는 기업은 17곳, 성장률 20%를 하회하는 종목 수 비율이 42% 수준이다.

전문가는 예상과 달리 고PBR, 고ROE 위주로 지수가 구성돼 저PBR주 소외가 더 강해질 것이란 분석을 내놓는다. 고PBR 위주의 코리아 밸류업 지수를 벤치마크로 추종하는 국내 기관들이 있을지도 의문이다.

이경수 하나증권 연구원은 "기관이 고평가 종목을 매수하는 근거는 해당 국가와 시장의 중장기 성장성 담보가 핵심"이라며 "밸류업 지수 종목군의 최근 전년 대비 성장률은 코스피200 종목군과 비교해도 크게 낮아 기존 저평가를 선호하는 기관 입장에서 부담이 될 것"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)