[사진=한국무역협회]

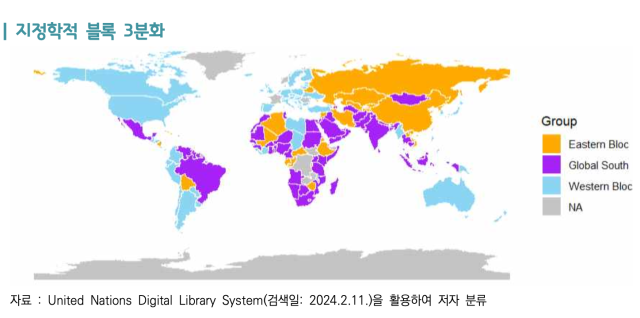

지정학적 블록화가 가중되는 흐름 속에서 공급망 리스크 관리 및 신규 시장 개척을 위해 전략적 요충지로 중요성이 부각되고 있는 '글로벌 사우스' 국가와의 교역 및 투자를 확대해야 한다는 주장이 나왔다.

한국무역협회(KITA) 국제무역통상연구원이 21일 발간한 '블록화 시대, 글로벌 사우스 활용 전략' 보고서에 따르면 최근 우방국을 중심으로 지정학적 블록화가 가속화되면서 교역 분절화 및 공급망 재편이 심화되고 있는 것으로 나타났다. 글로벌 사우스는 북반구 저위도·남반구에 위치한 아시아·중남미·중동·아프리카의신흥개발도상국을 의미하며, 이는 선진국을 뜻하는 '글로벌 노스'와 대비된다.

실제 지정학적으로 가까운 우방국과의 교역이 빠르게 늘고 있으며 2020년 기준 우방국 교역 비중은 54.6%에 달했다.

이처럼 '프랜드쇼어링'으로 글로벌 공급망 재편이 가속화되는 가운데 공급망 다변화 및 성장잠재력 측면에서 글로벌 사우스의 역할이 기대된다. 보고서는 특히 글로벌 사우스 76개국 중 G20 회원국으로서 정치적 영향력이 있으면서, 경제 규모가 큰 '인도‧인도네시아‧멕시코‧브라질(GS4)'에 주목했다. GS4는 글로벌 공급망의 유망 생산 거점이자 성장잠재력을 지닌 거대 소비시장인 점도 부각된다.

보고서에 따르면 인도와 브라질은 수입시장이 최근 5년간 연평균 5.6%씩 증가해 세계 평균(4.0%)을 상회하고 있다. 멕시코는 대(對)세계 수입의 53.2%가 중간재인 대표적 글로벌 생산기지다. 인도네시아 역시 2022년 총수입 2000억 달러를 돌파해 주목받는 시장이다.

GS4 시장에서 한‧중‧일 간 경쟁 구도도 주목되고 있다. 인도, 인도네시아에서는 15대 품목 중 절반 이상에서 중국, 일본과의 수출경합도가 2015년 대비 높아지고 있다. 이에 따라 기술 혁신을 통한 제품 고부가가치화, 현지 네트워크 구축 등을 통해 경쟁력 강화에 나서야 한다. 수출경합도는 국가 간 수출구조의 유사성을 측정해 경합 관계를 판단하는 지표로, 1에 가까울수록 양국의 경쟁 가능성이 높음을 의미한다.

특히 반도체의 경우 인도 시장에서 중국, 일본 제품과의 수출 경합이 심화되는 가운데 인도 내 한국산 반도체 점유율은 상승한 것으로 나타났다. 인도의 반도체 총수입은 2015년 이후 연평균 27.2% 급증했으며, 전문 엔지니어 등 고급 인력도 풍부하다. 인도 정부도 '생산연계 인센티브(PLI)', '세미콘 인디아 프로그램' 등 반도체 산업 육성에 대한 강한 의지를 보이는 만큼 국내 반도체 기업은 인도 시장으로의 진출 확대를 적극 모색해야 한다는 주장이다.

멕시코 시장에서는 중국(0.472), 일본(0.537)과의 수출 경합이 GS4 중 가장 치열한 것으로 나타났다. 선박을 제외한 14대 품목 중 9개에서 일본과의 경합이 심화됐으며, 특히 지난해 석유제품의 경합도는 1에 가까울 만큼 치열했다. 하지만 최근 기계류 등에서 우리의 수출경쟁력이 중국, 일본보다 높아진 점은 긍정적이다.

브라질 수입시장에서 우리나라의 시장 점유율은 2010년 5위(4.7%)에서 2023년 11위(2.0%)로 줄어드는 양상을 보이고 있다. 2023년 기준 브라질의 반도체 총수입은 최근 5년간 연평균 9.9% 성장했으나, 한국 반도체 수입은 동기간 8.7% 감소한 만큼 수출 확대를 위한 노력이 요구된다.

양지원 한국무역협회 연구원은 "지정학적 리스크에 따른 공급망 재편은 구조적 축의 전환이므로 글로벌 사우스와의 협력은 필수적"이라면서 "인도는 반도체·스타트업, 인도네시아는 무선통신기기·인프라, 멕시코는 기계류·자동차 및 부품, 브라질은 농산업·정보통신(ICT) 분야에서 우리의 수출·투자 기회가 풍부하다"고 언급했다.

이어 "다만 환율변동, 인플레이션, 각종 규제 등 다양한 현지 리스크가 존재하는 만큼, 진출 기업의 애로를 해소할 수 있는 현장 밀착형 지원이 요구된다"면서 "글로벌 사우스와의 교역‧투자를 확대하는 동시에 중장기적으로는 다자 협력 참여, ODA 사업 확대 등 경제 협력 채널을 다각화하는 전략이 필요하다"고 덧붙였다.

한국무역협회(KITA) 국제무역통상연구원이 21일 발간한 '블록화 시대, 글로벌 사우스 활용 전략' 보고서에 따르면 최근 우방국을 중심으로 지정학적 블록화가 가속화되면서 교역 분절화 및 공급망 재편이 심화되고 있는 것으로 나타났다. 글로벌 사우스는 북반구 저위도·남반구에 위치한 아시아·중남미·중동·아프리카의신흥개발도상국을 의미하며, 이는 선진국을 뜻하는 '글로벌 노스'와 대비된다.

실제 지정학적으로 가까운 우방국과의 교역이 빠르게 늘고 있으며 2020년 기준 우방국 교역 비중은 54.6%에 달했다.

이처럼 '프랜드쇼어링'으로 글로벌 공급망 재편이 가속화되는 가운데 공급망 다변화 및 성장잠재력 측면에서 글로벌 사우스의 역할이 기대된다. 보고서는 특히 글로벌 사우스 76개국 중 G20 회원국으로서 정치적 영향력이 있으면서, 경제 규모가 큰 '인도‧인도네시아‧멕시코‧브라질(GS4)'에 주목했다. GS4는 글로벌 공급망의 유망 생산 거점이자 성장잠재력을 지닌 거대 소비시장인 점도 부각된다.

GS4 시장에서 한‧중‧일 간 경쟁 구도도 주목되고 있다. 인도, 인도네시아에서는 15대 품목 중 절반 이상에서 중국, 일본과의 수출경합도가 2015년 대비 높아지고 있다. 이에 따라 기술 혁신을 통한 제품 고부가가치화, 현지 네트워크 구축 등을 통해 경쟁력 강화에 나서야 한다. 수출경합도는 국가 간 수출구조의 유사성을 측정해 경합 관계를 판단하는 지표로, 1에 가까울수록 양국의 경쟁 가능성이 높음을 의미한다.

특히 반도체의 경우 인도 시장에서 중국, 일본 제품과의 수출 경합이 심화되는 가운데 인도 내 한국산 반도체 점유율은 상승한 것으로 나타났다. 인도의 반도체 총수입은 2015년 이후 연평균 27.2% 급증했으며, 전문 엔지니어 등 고급 인력도 풍부하다. 인도 정부도 '생산연계 인센티브(PLI)', '세미콘 인디아 프로그램' 등 반도체 산업 육성에 대한 강한 의지를 보이는 만큼 국내 반도체 기업은 인도 시장으로의 진출 확대를 적극 모색해야 한다는 주장이다.

멕시코 시장에서는 중국(0.472), 일본(0.537)과의 수출 경합이 GS4 중 가장 치열한 것으로 나타났다. 선박을 제외한 14대 품목 중 9개에서 일본과의 경합이 심화됐으며, 특히 지난해 석유제품의 경합도는 1에 가까울 만큼 치열했다. 하지만 최근 기계류 등에서 우리의 수출경쟁력이 중국, 일본보다 높아진 점은 긍정적이다.

브라질 수입시장에서 우리나라의 시장 점유율은 2010년 5위(4.7%)에서 2023년 11위(2.0%)로 줄어드는 양상을 보이고 있다. 2023년 기준 브라질의 반도체 총수입은 최근 5년간 연평균 9.9% 성장했으나, 한국 반도체 수입은 동기간 8.7% 감소한 만큼 수출 확대를 위한 노력이 요구된다.

양지원 한국무역협회 연구원은 "지정학적 리스크에 따른 공급망 재편은 구조적 축의 전환이므로 글로벌 사우스와의 협력은 필수적"이라면서 "인도는 반도체·스타트업, 인도네시아는 무선통신기기·인프라, 멕시코는 기계류·자동차 및 부품, 브라질은 농산업·정보통신(ICT) 분야에서 우리의 수출·투자 기회가 풍부하다"고 언급했다.

이어 "다만 환율변동, 인플레이션, 각종 규제 등 다양한 현지 리스크가 존재하는 만큼, 진출 기업의 애로를 해소할 수 있는 현장 밀착형 지원이 요구된다"면서 "글로벌 사우스와의 교역‧투자를 확대하는 동시에 중장기적으로는 다자 협력 참여, ODA 사업 확대 등 경제 협력 채널을 다각화하는 전략이 필요하다"고 덧붙였다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)