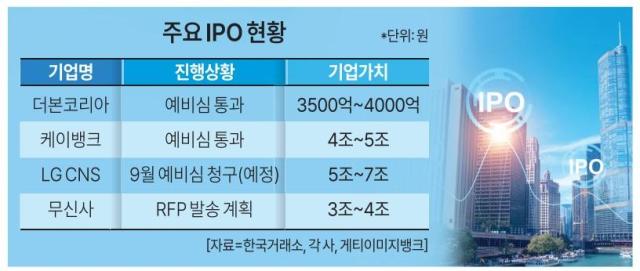

백종원의 더본코리아와 케이뱅크가 상장 예비심사를 통과했다. 하반기 대어들의 등장에 기업공개(IPO) 시장도 다시 활기를 찾고 있다.

1일 한국거래소에 따르면 더본코리아와 케이뱅크는 유가증권시장(코스피) 신규상장 예비심사를 통과했다. 유가증권시장본부는 두 기업이 상장요건을 충족하고 있어 코스피 상장에 적격하다고 판단했다.

더본코리아는 지난 5월 29일 예비심을 청구했다. 상장주식수는 1446만6030주로 예정됐다. 이 중 300만주를 공모한다. 한국투자증권과 NH투자증권이 주관사를 맡았다. IB업계에서는 더본코리아의 기업가치를 약 3500억~4000억원으로 본다.

더본코리아 관계자는 “유가증권시장 상장을 위한 첫 관문인 예비심사 단계를 성공적으로 통과한 만큼 이어지는 증권신고서 제출 및 전반적인 상장 과정에 만전을 기해 성공적인 상장을 이뤄내겠다”며 “상장을 통해 가맹점과의 상생은 물론 유통사업 및 지역개발사업 확장을 통한 주주가치 제고에도 힘쓰겠다”고 말했다.

케이뱅크는 지난 6월 28일 예비심을 청구했다. 4억1669만5151주가 상장될 예정이다. 공모예정주식수는 총 8200만주에 달한다. 주관사는 NH투자증권, KB증권, 메릴린치인터내셔날엘엘씨증권 서울지점이다. 시장에서 바라보는 케이뱅크의 기업가치는 4조~5조원 사이다.

이달 상장절차에 나서는 대어들도 있다. LG CNS는 9월 상장예비심사를 청구할 것으로 예상된다. 기업가치는 5조~7조원 정도로 추정되고 있다. 예비심 기간을 감안하면 LG CNS의 상장은 내년 초로 예상된다. KB증권, 뱅크오브아메리카, 모건스탠리가 주관사를 맡았다.

패션 플랫폼 무신사는 주관사 선정을 위한 입찰제안요청서(RFP)를 증권사들에 보낼 계획이다. 시장에서 추정하는 무신사의 기업가치는 약 3조~4조원대로 내년 IPO 시장에서 대어급 중 하나가 될 전망이다.

증권사간 IPO 경쟁도 치열해지고 있다. KB증권은 상반기에 HD현대마린솔루션을 비롯한 6건의 IPO를 성사시켰으며 케이뱅크, LG CNS 주관도 맡고 있다. 김성현 각자대표가 2019년부터 IB부문을 맡으며 IPO 경쟁력이 강화됐다는 평가를 받는다.

대신증권은 혁신기술트랙에 집중한 IPO 전략을 추진 중이다. 혁신기술트랙은 기술특례상장제도 개선안 중 하나로 기술력 있는 기업이 전문기관의 심사를 받도록 하는 제도다. 대신증권은 혁신기술트랙 IPO 경쟁력을 높이기 위해 이공계 석·박사를 다수 채용했다. 현재 IPO 본부 총원은 44명으로 지난해보다 6명 증가했다.

나유석 IPO담당 전무는 “이공계 석·박사 출신 인력이 7명 정도 된다”며 “올해 대부분 IPO기업이 혁신기술트랙 심사를 통과해 상장을 준비하고 있다”고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)