17일 관련업계에 따르면 CJ올리브영은 최근 한국뷰티파이오니어가 보유한 올리브영 지분에 대해 3년 내 매입할 수 있는 콜옵션을 1년 만에 사용하기로 했다. 이번 인수로 2대 주주인 CJ올리브영의 자사주 지분은 11.29%에서 22.58%로 늘어난다.

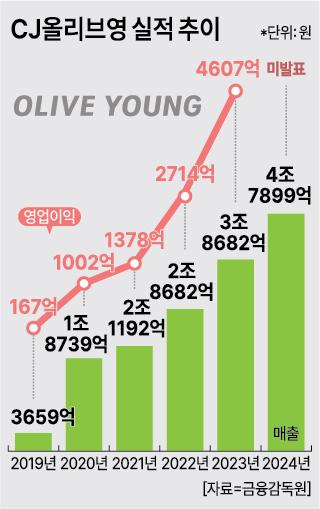

CJ올리브영은 실적 개선을 바탕으로 늘어난 이익잉여금을 조기 콜옵션을 행사에 사용하기로 결정했다는 설명이다. CJ올리브영의 작년 매출은 4조7899억원으로 전년 3조8611억원 대비 24% 증가한 역대 최대 실적을 달성했다. 같은 기간 당기순이익도 약 35% 증가한 4702억원을 기록했다.

콜옵션 행사 이후에도 CJ올리브영 최대 주주는 CJ로 변함이 없다. CJ올리브영은 오너 4세들이 지분을 대거 보유하고 있어 CJ그룹 승계구도의 핵심으로 꼽힌다. 이재현 CJ그룹 회장의 장남이자 그룹의 후계자로 지목되는 이선호 CJ제일제당 식품성장추진실장은 올리브영 3대 주주로 지분 11.04%를 보유하고 있고, 딸 이경후 CJ ENM 브랜드전략실장이 4.21%를 보유하고 있다.

CJ그룹의 지주회사인 CJ는 이재현 회장이 42.7%, 국민연금공단이 12.94%, 이선호 실장이 3.2%, 이경후 실장이 1.47%의 지분을 각각 보유하고 있다. 이런 가운데 CJ가 올리브영을 합병해 올리브영 주주들에게 합병비율에 따라 CJ주식을 교부하면 현재 CJ 3대 주주인 이선호 실장의 지배력은 더욱 높아진다.

CJ올리브영 상장 시 세금과 구주 매출(신주 발행이 아니라 기존 주주의 보유 지분을 파는 것) 등 과정이 복잡한 IPO를 거치는 것보다 합병을 통해 직접 지주사 지분을 확보하는 게 오너 주주들에게 이득이다. 다만 CJ올리브영 측은 현재 기업공개(IPO)나 지주사 합병 계획은 없다는 입장이다.

김수현 DS투자증권 연구원은 “과정의 복잡성과 세금 이슈 등을 고려할 때 올리브영의 IPO보다는 시장에서 기대하는 CJ와의 포괄적 주식 교환을 통한 합병 가능성을 좀 더 높게 전망한다”며 "올리브영의 적정 가치는 최소 6조~7조원 이상으로 평가될 전망"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)