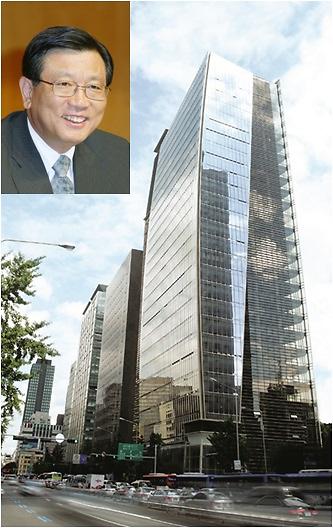

금호아시아나그룹 박삼구 회장(작은 사진)과 금호아시아나사옥.[아주경제 DB]

입찰 전 분위기를 주도하다 시장 예상가보다 낮은 금액을 써낸 호반건설은 결과적으로 박삼구 회장의 ‘백기사’ 역할을 한 셈이 됐다. 단 아직까지 채권단과 박삼구 회장간 이견이 생길 경우 변수는 얼마든지 발생할 수 있을 것으로 보여진다.

7일 투자은행(IB)업계에 따르면 산업은행은 이날 전체회의를 열어 지난달 28일 본입찰의 유찰을 확정했다. 또 8일 또는 11일까지 박삼구 회장의 개별협상 추진 안건을 올리기로 했다.

본입찰에서 호반건설은 최대 1조원까지 베팅할 가능성이 점쳐졌지만 채권단 예상보다 낮은 6007억원을 제시해 유찰됐다. 결국 금호산업 지분 50%+1주에 대한 우선매수청구권을 보유한 박삼구 회장에게 매수 기회를 주기로 결정했다.

박삼구 회장이 금호산업 인수 성공 시 금호고속을 사들이는 데도 속도를 낼 전망이다. 박삼구 회장은 우선매수청구권을 행사한 금호고속의 인수 대상자 중 하나로 금호산업을 넣었는데 채권단의 반대로 차질을 빚고 있다. 온전히 금호산업 경영권을 되찾으면 금호고속 인수전에 참여가 가능해지는 것이다. 현재 매각 시기를 조율 중인 금호타이어 역시 우선매수청구권이 박삼구 회장에게 있다.

관건은 수의계약을 결정한 채권단의 인수가격이다. 금호산업의 시가총액은 8일 종가(1만8000원) 기준 6231억원으로 지분 50%의 가격은 약 3100억원 수준이다. 하지만 채권단의 보유지분 57.5%(약 1995만주)를 6007억원에 사려던 호반건설 제의를 무산한 만큼 이보다 높은 금액을 제시하지 않겠냐는게 업계 의견이다. 채권단은 본입찰에서 호반건설에게 9000억원대의 매각가를 내놓은 것으로 알려졌다.

만약 인수가격이 박삼구 회장 예상을 크게 뛰어넘는 수준이라면 셈은 다시 복잡해진다. 채권단이 제시된 금액에 동의하지 않으면 다시 가격을 통보하고 이마저도 거부하면 6개월간 제3자와 수의계약이 가능해지기 때문이다. 이 기간 동안 박삼구 회장의 우선매수청구권이 상실돼 어느 누구와도 협상이 가능해지는 것이다. 사실상 칼자루는 박삼구 회장이 아닌 채권단이 쥐게 된 셈이다.

다만 박삼구 회장이 금호산업 본입찰 당시 호반건설과의 자금력 대결에서도 밀리지 않는다는 입장을 수차례 밝힌 바 있어 채권단이 무리한 가격을 제시하지 않는 이상 인수가 가능할 것이라는 의견이 우세하다.

금호아시아나그룹 관계자는 “박삼구 회장의 그룹 재건 의지에는 변함이 없다”며 “채권단으로부터 공식 입장을 전달받게 되면 대응 방안에 대해 논의하게 될 것”이라고 전했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)