화이브라더스 최대주주인 왕중쥔, 왕중레이 형제. [사진=웨이보]

선전거래소에 상장된 중국 대형 영화사 화이브라더스(華誼兄弟·화이슝디) 주가는 6월 들어서만 20% 넘게 빠졌다. 같은 기간 시가총액은 50억 위안, 우리돈으로 8500억원어치가 증발했다.

중국 국민여배우 판빙빙 탈세 논란에 연루돼 가뜩이나 어려움에 처했던 화이브라더스 주가 하락세를 부추긴 건 최대 주주인 왕중쥔(王中軍), 왕중레이(王中磊), 왕씨 형제다. 화이브라더스가 지난 6일 왕씨 형제가 보유한 지분의 무려 85.46%를 담보로 대출을 받았다고 공시한 것. 일각에선 왕씨 형제가 앞서 '러에코 사태'를 초래한 자웨팅(賈躍亭) 전 러에코 회장처럼 해외로 도피할 것이란 소문도 흘러나오며 경영진의 도덕성까지 도마 위에 올랐다.

[화이브라더스]

화이브라더스는 지난 18일 “왕씨 형제가 향후 12개월 내 자사 주식을 1억 위안 이내로 추가 매입할 것이며, 매입 후 6개월 이내 매도하지 않을 것”이라며 소문 진압에 나섰다. 그러면서 이는 회사의 지속가능한 발전에 대한 자신감을 보여준다며 투자자의 자신감도 높여줄 것이라고 설명했다. 그럼에도 불구하고 화이브라더스 주식은 여전히 하락세를 면치 못하고 있다.

'화이브라더스 스캔들'로 중국 증시에 퍼진 대주주 주식담보대출 리스크에 대한 우려는 수그러들지 않는 모습이다. 중국 유력일간지 신경보(新京報)는 19일 주식담보대출 리스크가 중국 주식시장을 뒤흔들 ‘블랙스완’이 될 수 있다고 경고했다. 블랙스완(검은 백조)이란 발생 가능성이 매우 낮지만 일단 발생하면 엄청난 충격과 파급효과를 가져오는 사건을 말한다.

[사진=싱예증권]

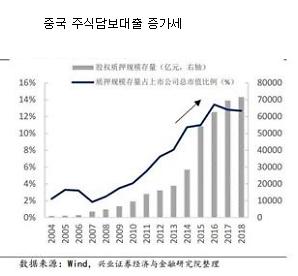

6일 싱예증권 보고서에 따르면 중국 증시 상장사의 주식담보대출은 2014년부터 눈에 띄게 늘기 시작했다. 2014년 한해에만 1조8000억 위안어치 주식이 담보대출로 묶였다.

주식담보대출 규모는 지난 3년간 빠르게 늘어나 지난 6일 기준으로, 중국증시에 담보대출로 묶여있는 주식은 모두 7조2000억 위안어치에 달하는 것으로 집계됐다. 이는 현재 중국증시 전체 시총의 13%를 차지하는 수준이다.

게다가 최근 상하이종합지수 3000선도 위태로워지는 등 중국 증시가 침체기에 빠지면서 주식담보대출 리스크가 더 확산되고 있는 이유다.

중국 증시 내 주식담보대출 리스크 공포는 각종 통계조사에서도 잡힌다.

충칭상보에 따르면 15일까지 상하이·선전증시 3526개 상장사 중 98%인 3453개 기업 주식이 주식담보대출에 묶여 있다.

시장조사업체 둥팡차이푸(東方財富) 초이스는 지난 14일까지 최대주주가 보유한 주식의 90% 이상이 대출담보로 잡혀있는 상장사가 424곳에 달한다고 집계했다. 최대주주가 보유한 지분 100% 모두 대출담보로 묶인 곳도 99곳에 달했다.

또 6월 들어서만 둥팡하이양(東方海洋), 카이루이더(凱瑞德) 등 15개 상장사는 주가가 일정 수준 이하로 하락해 대주주, 경영진이 지분을 매도할 리스크에 처했다는 공시를 냈다고 충칭상보는 전했다.

대기업도 예외는 없다. 중국 전기차 배터리 제조업체 3위인 워터마(沃特瑪·옵티멈나노) 모회사 젠루이워넝(堅瑞沃能) 최대주주는 보유한 주식의 98.75%가 담보대출로 묶여있었는데 지난 4월 채무 불이행 등으로 결국 지분 일부를 법원에 차압당하기도 했다.

다만 일부 전문가들은 주식담보대출 리스크가 실제 회사 경영에 크게 영향을 미치지는 않는다고도 말한다. 하지만 투자자들은 대주주가 대량의 주식담보대출을 받았다는 이유로 회사 재무 상황이 불안한 것으로 받아들일 수 있고 이런 공포심리가 주가에 영향을 미치는 것이라는 설명이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)