[그래픽=김효곤 기자 hyogoncap@]

아주경제 김충범 기자 = 대우건설의 인수합병(M&A)을 두고 최대 주주인 산업은행 PEF(사모투자펀드)의 막대한 손실이 불가피할 것으로 보여 논란이 가열되고 있다.

산업은행이 당국 방침에 떠밀리듯 매각에 나서면서, 현재 주가 추이를 감안할 때 총 2조원 가량의 국민 혈세 낭비가 예상되기 때문이다. 또 매각시점에 맞춘 대우건설의 실적 보여주기식 조직개편 등의 부작용도 우려된다.

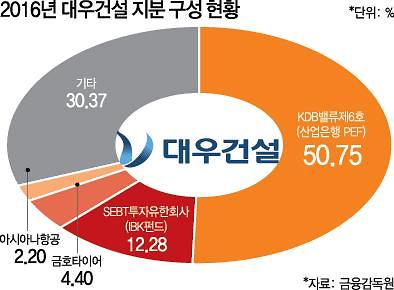

산은이 PEF인 KDB밸류제6호를 통해 대우건설 지분 50.75%를 전량 매각하겠다고 결정한 시기는 지난 10월 28일이다. 당시 산은은 내년 상반기를 목표로 장부가와 상관없이 시장가에 맞춰 매각을 추진하겠다고 밝혔다.

건설경기 회복이 요원하다는 시장 상황을 감안해도 주가가 매입 이후 최저가 수준(11월 18일 종가 5250원)일 때 매각을 추진한다는 것은 떠밀리기식 매각이라는 비난을 피하기 어렵다.

이 같은 매각은 특히 매각 시점에 맞춘 대우건설의 단기 주가부양에 경영 목표가 맞춰질 수 밖에 없다는 점에서 문제의 심각성이 더 크다. 장기적인 체질개선보다는 실적 보여주기식 경영에 방점이 찍힐 수밖에 없기 때문이다. 실제 오는 24일로 예정된 대우건설 조직개편은 최근 회복세를 보이는 주택부문 강화 등에 초점이 맞춰졌다.

산은은 지난 2010년 말 금호아시아나그룹으로부터 대우건설을 매입하기 위해, 주당 1만5000원, 이후 유상증자 절차까지 거쳐 1만8000원 등 총 3조2000억원을 쏟아 부었다.

증권업계는 대우건설의 매각가치가 경영권 프리미엄까지 넉넉히 감안한다 해도 1조6000억원 안팎이 될 것으로 추정했다. 손실만 2조원에 이르는 셈이다.

하지만 이 같은 상황에도 산은 관계자는 "금융위원회의 산은 역할 강화 종용, 산의 비금융 자회사 적기 매각 방침의 내규 반영 등이 맞물려 매각을 진행할 수 밖에 없다"며 대우건설의 매각을 철회할 뜻이 없음을 밝혔다.

그는 "작년 한차례 연장한 PEF 만기가 내년 10월에 돌아오는 점도 조기매각의 이유"라며 "국내·외 건설 시장을 미뤄볼 때 펀드 만기 전 대우건설 주가가 급등한다는 보장이 없다. 손실은 매우 아쉽지만 그렇다고 마냥 기다릴 순 없다"고 설명했다.

한 증권업계 관계자는 "당장 매각에 성공해도 국민의 혈세가 낭비됐다는 점은 변함이 없다"며 "지난 6년 간 대우건설이 해외서 고전하며 지속적으로 주가가 하락했음에도, 산은이 뾰족한 대책을 마련하지 못한 점도 문제다. 투자자들의 피해를 방임한 셈"이라고 지적했다.

한 M&A 전문가는 "산은이 공익적 논리로 매각을 추진한다지만 현재 주가가 너무 바닥에 머물러 있다"며 "이 상황에서의 조기매각 강행은 산은 PEF 손실 폭을 넓히는 행태로 지양하는 것이 옳다"고 말했다.

그는 이어 "산은이 과거 대우건설을 매각하기 좋은 시기도 여러 번 겪었음에도 불구, 정작 이를 놓친 점도 문제가 있다"며 "산은의 건설업에 대한 전문적 이해도가 낮았음을 단적으로 드러내는 대목"이라고 꼬집었다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)