성장률이 예상 밖으로 호조인 데다 물가 안정을 확신하기는 이르다. 원·달러 환율도 1400원을 위협하고 있어 한은의 고심이 깊을 수밖에 없다.

27일 한은 뉴욕사무소에 따르면 미국 월가의 주요 투자은행(IB)은 대체로 연내 1~2회 기준금리 인하가 있을 것으로 전망한다. 들쑥날쑥하던 의견이 점차 비슷한 방향으로 수렴하는 분위기다.

연준은 지난 12일 발표한 점도표에서 금리 인하 횟수를 기존 3회에서 1회로 축소한 바 있다. 소비자물가 상승률이 목표 수준(2%)에 안착하고 있다는 확신을 갖기 어렵다는 게 연준의 판단이다.

우리나라에서는 고금리 부작용이 표면화하고 있다. 한은이 발표한 '상반기 금융안정보고서'를 보면 3월 말 기준 자영업자 대출 연체율은 1.52%로 2015년 3월 말(2.07%) 이후 최고치를 기록했다.

국책연구기관인 한국개발연구원(KDI)도 내수 진작을 위해 선제적 금리 인하가 필요하다는 주장을 펼친다. KDI는 '6월 경제동향' 보고서에서 "가계와 개인사업자 대출 연체율이 지속적으로 상승하는 등 고금리 기조가 내수 부진의 주요 요인으로 작용하고 있다"고 진단했다.

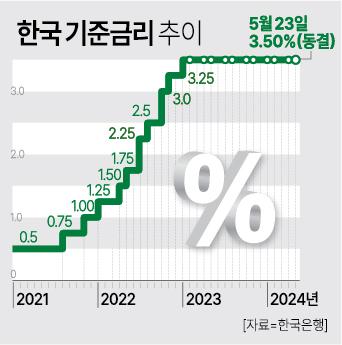

금리 인하 요구가 빗발치지만 한은 입장에서는 섣불리 움직이기 어렵다. 인플레이션 지표는 소폭 낮아졌지만 한·미 간 역대 최고 수준의 금리 차가 걸림돌이다. 환율 변동성 확대와 자본 유출 등 리스크를 고려해야 한다.

달러 강세와 엔화 약세 틈바구니에서 원·달러 환율 역시 약세를 면치 못하며 1400원 선에 근접하고 있다. 이날 서울 외환시장에서 달러당 원화 환율은 1385.8원에 마감했다. 외환당국이 국민연금과 외환스와프 규모를 확대하고 구두 개입에도 나섰지만 약발이 신통치 않다. 이런 가운데 미국보다 먼저 금리를 내리면 환율 변동성은 급격히 커질 수 있다.

소재용 신한은행 이코노미스트는 "한은으로서는 연준을 지켜보며 4분기에나 금리 인하를 타진할 수밖에 없다"고 밝혔다. 소 이코노미스트는 "인플레이션과 가계부채 관리, 부동산 가격 등 변수를 감안하면 연내 1회 정도로 금리 인하 횟수가 제한된다"며 "상대적으로 취약한 내수가 고금리 장기화 부담 등에 노출돼 있다"고 지적했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)