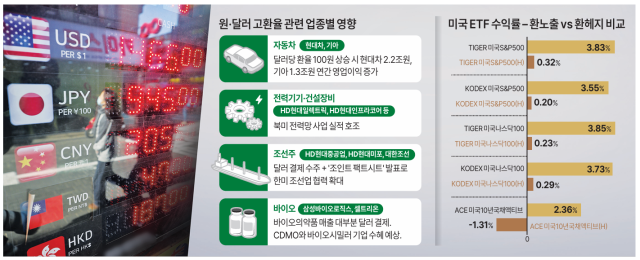

20일 한국거래소에 따르면 최근 한 달 국내 상장 주요 미국 ETF 대부분에서 환노출형이 환헤지형을 크게 앞섰다. 대표 상품인 'TIGER 미국S&P500'의 환노출형 수익률은 3.83%를 기록했다. 같은 기간 환헤지형 'TIGER 미국S&P500(H)'는 0.32%를 기록했다. 'KODEX 미국S&P500'도 환노출형은 3.55%, 환헤지형은 0.20%를 기록해 유사한 패턴을 보였다.

환노출형 ETF는 환율 변동을 그대로 반영해 원·달러 환율이 오르는 상황에서 주가 상승과 환차익을 동시에 누릴 수 있다. 반대로 ETF 이름에 'H'가 붙는 환헤지형은 환율 변동에 따른 수익 변동이 없는 상품으로 원화 강세 국면에서 환차손을 피할 수 있다. 최근 강달러가 이어지면서 환노출형 상품 수익률이 눈에 띄게 높아진 것이다.

기술주 중심인 나스닥100 추종 ETF에서도 유사한 양상이 나타났다. 'TIGER 미국나스닥100'은 환노출형이 3.85%, 환헤지형이 0.23%를 기록했고, 'KODEX 미국나스닥100'도 각각 3.73%와 0.29%로 두 배 이상 격차를 보였다. 기술주 중심 지수가 안정적으로 상승한 가운데 환율 효과가 더해진 결과다.

증권가에서는 강달러 흐름 속에서 환노출형이 우위를 보이는 이유로 주식과 환율이 동시에 상승(원화값 하락)하는 구간이라는 점을 꼽는다. 환율이 조정되더라도 국내 증시가 함께 눌릴 가능성이 크고 주식시장 변동성이 확대되는 등 여러 변수를 고려할 때 현재 시점에서 굳이 환헤지 비중을 높일 필요는 없다는 분석이다.

여기에 원화 약세가 당분간 지속될 것으로 전망되면서 환노출형과 환헤지형 ETF 수익률 격차는 더욱 벌어질 전망이다. 미국 연방준비제도(Fed) 위원들이 통화정책 방향을 놓고 의견을 엇갈리게 내놓으면서 12월 금리 인하 가능성이 낮아졌고, 엔·파운드·유로 등 주요국 통화 약세로 달러 강세가 이어지고 있기 때문이다.

증권업계 관계자는 "금융위기, 외환위기 등 금융시장에 쇼크가 왔을 때 환노출 ETF는 하락분을 일부 상쇄하는 역할을 해 변동성이 커진 시점에 유리하다"며 "최근 고환율이 뉴노멀로 자리 잡은 것 같고 1500원대까지 상승했으면 더 오를 가능성이 높다. 게다가 미국 금리가 한국 금리보다 높아 환헤지 비용도 만만치 않다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)