아주경제 이재호 기자= 금융위기는 필연적으로 유동성 경색 현상을 동반하기 마련이다. 금융기관 입장에서 가장 피하고 싶은 위험은 유동성 부족에 따른 문제 발생이다.

KB금융지주도 발생 가능한 유동성 위기 상황을 파악하고 위기 발생 시 효과적인 대처를 하기 위해 유동성 비상계획 운영 방안을 수립했다.

유동성 비상계획은 △위기상황 진단 △위기상황 선포 △위기관리조직 가동 및 비상계획 수립 △위기관리사항 보고 및 피드백 △위기상황 해제 등 5단계로 구성된다.

KB금융은 그룹 차원에서 계열사별 유동성 상황 등급을 평가하고 대내외 시장 상황을 지속적으로 모니터링하면서 위기상황 단계별로 주의(3등급) - 경계(4등급) - 위기(5등급) 등의 3단계 기본 대응 원칙을 마련하고 있다.

각 단계별로 액션 플랜(Action Plan)이 수립돼 있으며 효율적인 대응을 위해 ‘그룹 유동성비상대책위원회’의 결정에 의해 중복 조치 및 추가 조치 등이 이뤄진다.

특히 외화 유동성 확보에도 역량을 쏟고 있다.

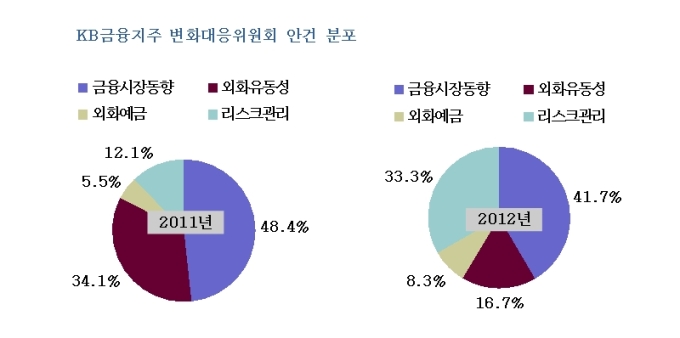

올해 들어 새로 출범한 ‘글로벌 금융시장 변화대응위원회’는 외화 수신고 확충만이 글로벌 금융시장의 급변에 따른 위험을 근본적으로 해소할 수 있다고 판단하고 외화예수금 확대를 주문해왔다.

그 결과 국민은행의 외화예대율(외화예수금 대비 외화대출의 비중)은 지난해 7월 말 167%에서 1년이 지난 올해 7월 말 89%로 절반 가까이 낮아졌다.

전체 외화대출이 외화예수금 잔액보다 적은 상황으로 바뀐 것이다.

이밖에도 장기 자금 조달을 통한 외화 만기구조 최적화 및 적정 외화 여유자금 규모에 대해 논의를 진행하는 등 외화 유동성 운용에 대한 가이드라인을 구축하고 있다.

외화 유동성 상황은 대외적인 요인에 크게 좌우된다는 점을 감안해 글로벌 금융시장에 대한 분석과 진단도 소홀히 하지 않고 있다.

변화대응위원회는 매번 회의를 개최할 때마다 글로벌 경제 침체 위험과 유로존 재정 위험 및 유럽 금융기관의 부실화 가능성, 재정 및 통화정책 진단, 글로벌 자금흐름 등 주요 금융 관련 위험 요소를 면밀히 검토한다.

이를 토대로 글로벌 금융시장 상황을 호전, 개선, 정체, 부진, 악화 등 5단계로 평가하고 있다.

또 주식·채권·외환시장의 주요 가격변수를 이용해 금융시장의 위험 수준을 판단하는 지수인 KB FCI(금융상황지수, Financial Condition Index)를 개발해 운용 중이기도 하다.

KB금융 관계자는 "유로존 재정위기로 인한 글로벌 금융환경 악화가 지속되면서 그룹 차원의 위기대응 체계를 한층 강화해 외화 유동성 확보를 포함한 글로벌 금융환경에 대한 변화 대응과 고도화된 선제적 리스크관리 체계 구축에 심혈을 기울이고 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)