[출처=금감원 전자공시]

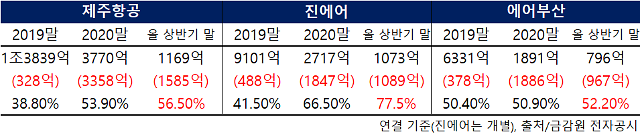

3사의 유상증자 목적은 재무구조 개선이다. 3사 모두 2019년부터 나란히 적자를 기록 중이다. 2019년에는 한·일 정치갈등과 미·중 무역갈등으로 국제선이 부진해 적자가 불가피했다. 이 와중에 코로나19 여파가 전 세계를 휩쓸며 지난해부터 적자 규모가 대폭 늘어났다.

본격적인 여름 휴가철이 시작된 1일 오전 인천국제공항 1터미널 출국장이 한산한 모습을 보이고 있다. [사진=유대길 기자, dbeorlf123@ajunews.com]

항공산업이 주저앉으니 재무구조도 당연히 악화될 수밖에 없다. 3사 모두 차입금 의존도가 50%를 넘어섰다. 통상적으로 30% 내외로 차입금 의존도의 높고 낮음을 평가하는데 3사 모두 매우 높은 편으로 외부 자금에 상당히 기대면서 영업을 이어가고 있다는 의미다.

지속적인 적자로 LCC 3사는 상장폐지를 걱정하기에 이르렀다. 특히 진에어는 완전 자본잠식 상태인데 완전 자본잠식은 상장폐지 사유에 해당한다.

이 때문에 3사 모두 무상감자, 유상증자, 신종자본증권 발행 등 다양한 방식으로 자본을 조달하고 재무 상태를 개선 중이다. 유상증자 이외에도 진에어는 신종자본증권(영구채) 750억원을 발행할 방침이고, 제주항공은 5 대 1의 액면가 감액 방식의 감자도 추진한다.

LCC 3사의 상황은 암울하지만 '뜨거운' 자본시장의 분위기는 기댈 구석이다. 최근 유상증자 시장은 호황을 넘어 활황이다. 아파트 분양 광풍이 불던 시절에 비견된다.

이 같은 분위기에서 제이준코스메틱, 콤텍시스템 등도 성공적으로 유상증자를 마쳤다. 양사 모두 유상증자 과정에서 잡음이 있었다.

제이준코스메틱은 모회사인 에프앤리퍼블릭과 내부 거래를 하는데 그 대가로 현금이 아닌 △무무코스메틱 △센시블 △에프앤엔터테인먼트(이하 FN엔터) △에프앤리퍼블릭 등 자회사의 지분을 수수하며 지적을 받았다. 내부 거래도 비판의 소지가 있는데 그에 더해 현금이 아닌 자회사의 지분이 대가로 오갔기에 외부의 주주들이 투자를 주저할 것으로 관측됐다. 제이준코스메틱은 구주주 청약은 미달했으나, 지난달 28일 있었던 실권주 배정에서 '450대 1'의 경쟁률을 기록했다. 콤텍시스템의 경우엔 구주주들의 청약만으로 유상증자를 마치며 , '묻지 마 투자' 분위기를 실감케 했다.

IPO시장은 한층 더 뜨겁다. 크래프톤이 잠시 주춤했지만 △아주스틸 1419대 1 △롯데렌탈 66대 1 △브레인즈컴퍼니 1190대 1 △HK이노엔 1871대 1 △원티드랩 1731대 1 △플래티어 2498대 1 등 일반청약 경쟁률은 폭발적이었다. 업계 관계자는 "종목 간 희비가 엇갈리기도 하지만, 공모 시장의 분위기는 여전히 뜨거운 상황"이라고 진단했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)