최근 국내 증시가 급락하면서 전환사채(CB)의 전환가액 조정(리픽싱) 건수도 증가한 것으로 나타났다. 통상 리픽싱(Refixing)이 이뤄지면 전환되는 주식이 늘어나는 만큼 기존 투자자들에게 피해가 갈 수 있어 주의가 필요해 보인다. 증시가 바닥없는 추락을 이어갈 경우 리픽싱 건수도 앞으로 더 늘어날 수 있다.

◆리픽싱 건수 작년보다 두 배 늘어

5일 금융감독원 전자공시를 보면 급격한 조정장이 펼쳐진 지난 6월 1일 이후 7월 4일까지 전환가액의 조정 공시 건수는 총 123건으로 작년 같은 기간 52건 대비 136.53%가 증가한 것으로 나타났다.

전환가액이 증가한 이유는 국내 증시의 급락이 이유다. 최근 코스피 지수는 2300포인트까지 밀리며 불안한 흐름을 이어가고 있다. 코스닥 지수 또한 한때 710포인트가 위협받는 등 약세장이 이어지고 있다.

CB는 주식으로 전환할 수 있는 권리가 보장된 채권이다. 투자자들은 일반 채권과 같이 만기일이 되면 원리금과 약정한 이자를 받을 수 있다. 하지만 만기일 전 주식으로 전환해 되팔 수 있는 조건이 붙어 있다는 점에서 차이가 있다. 이는 곧 투자 기간에 기업의 주가가 오를 경우 만기일 전 주식으로 전환한 뒤 매도해 차익을 얻을 수 있다는 것을 말한다.

또한 기업의 주가가 하락하면 CB의 전환가액을 하향 조정하는 권리도 보장돼 있다. 전환가액이 하향 조정되면 전환할 수 있는 주식 수도 늘어나게 된다. 최근 리픽싱 건수가 증가한 이유는 국내 증시에서 약세장이 이어지기 때문이다. 결국 해당 기업의 낮아진 주가만큼 추가로 주식을 더 받을 수 있도록 하는 조정이 이어지고 있다는 의미다.

한국예탁결제원 세이브로를 보면 지난 6월 1일 이후 7월 4일까지 권리행사가격 조정이 이뤄진 52개 CB의 평균 조정률은 -12.08%다. 채권별로 보면 비케이탑스가 발행했던 ‘비케이탑스 7CB(사모/전환/풋)’은 6월 2일 1778원에서 1183원으로 33.46% 하향 조정됐다. 또 6월 20일엔 키이스트의 ‘키이스트4CB(사모/전환/풋)’이 1만2579원에서 8806원으로 -29.99% 조정됐고, 6월 27일에는 동일철강의 ‘동일철강2CB(사모/전환/풋)’이 3888원에서 2722원으로 29.98% 조정이 이뤄졌다.

이외에도 △서울제약4CB(사모/전환/풋)(6730원→4830원, -28.23%) △애니플러스3CB(사모/전환/풋)(3845원→2762원, -28.16%) △대양금속18CB(사모/전환/풋)(4855원→3705원, -23.68%) △에이티세미콘 10CB(사모/전환/풋)(1325원→1014원, -23.47%) △롯데관광개발 8-1 CB(사모/전환/풋)(1만5990원→1만2762원, -20.18%) 등이 20% 이상 하향조정이 이뤄졌다.

◆리픽싱… 기존 투자자 주의 필요

CB와 같이 채권과 주식의 중간에 위치한 상품들을 메자닌이라고 말한다. 메자닌은 건물 1층과 2층 사이에 있는 중간층을 뜻하는 이탈리아어에서 유래했다. 금융에선 채권과 주식의 성격을 모두 지닌 상품을 말하며 CB를 포함해 신주인수권부사채(BW), 교환사채(EB) 등이 메자닌을 대표하는 상품이다. 메자닌을 발행하는 기업들은 신용도가 적격투자등급(BBB급)에 미치지 못하는 상황이다. 신용도가 낮아 채권을 발행하기 어렵고, 은행으로부터 자금을 조달받기 쉽지 않다. 상황이 이렇다 보니 CB 발행에 의존할 수밖에 없고, 리스크가 큰 만큼 투자자 보호를 위해 리픽싱 조항이 포함됐다.

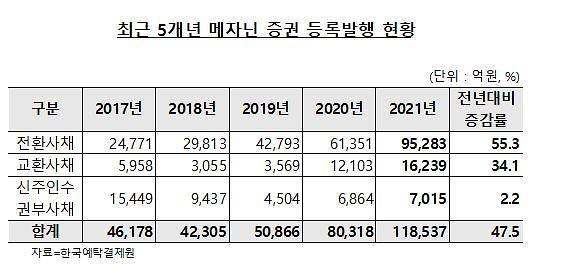

주식으로의 전환이 가능하다보니 증시가 상승세를 이어가면서 부실기업들은 자금조달을 위해 메자닌을 앞다퉈 발행해왔다. 실제 한국예탁결제원이 발표한 지난해 메자닌 증권 등록발행 규모는 11조8537억원으로 전년 대비 47.5% 증가했다. 메자닌 발행 규모가 10조원을 넘어선 것은 작년이 처음이다. 종류별로는 CB가 9조5283억원으로 전체의 80.38%에 달한다. 전년 6조1351억원보다 55.3% 증가했다. EB는 1조6239억원, BW는 7015억원이 발행돼 각각 전년 대비 34.1%, 2.2%가 증가했다.

문제는 이처럼 발행이 증가한 뒤 주가가 하락하면서 리픽싱 건수가 크게 늘어나고 있다는 점이다. 리픽싱은 회사와 기존 주주 모두 부담이다. 전환가액이 하향 조정될 경우 CB 투자자들의 전환할 수 있는 주식 수가 늘어나기 때문이다. 이는 곧 잠재 매도 물량이 증가하는 오버행 리스크로 이어진다. 또한 기존 주주들은 보유하고 있던 주식의 가치가 희석되는 문제가 발생하기도 한다.

결국 부실기업들이 자금 조달을 위해 CB발행을 남발하게 되고 이는 고스란히 투자자 피해로 이어지게 된다. 금융감독원에 따르면 2019년부터 2021년까지 최대 주주가 3회 이상 변경된 45사의 자금조달 현황을 보면 회사당 평균 4.8회의 유상증자 및 CB발행에 나선 것으로 조사됐다. 금감원은 “잦은 신주 발행으로 인한 주식가치의 희석화가 우려된다”고 말했다.

박은석 한화투자증권 연구원은 “최근 러시아-우크라이나 사태 및 통화정책 불확실성으로 주식시장이 약세를 보이면서 리픽싱 발생 종목들이 늘어나고 있다”며 “전환 가격이 하락하면 전환사채가 보통주로 전환될 수 있는 주식 수가 늘어나고, 주식 수가 늘어날 경우 기존 주주들의 지분율이 희석돼 주당순이익이 낮아지는 밸류에이션 부담도 확대된다”고 말했다.

◆리픽싱 규제 더 강화돼야

시장에서는 리픽싱 조건에 대한 적절한 규제가 필요하다는 주장이 나온다. 리픽싱이 활성화된 나라는 우리나라와 일본을 제외하면 거의 없어 적절한 제어가 필요하다는 것이다.

김필규 자본시장연구원 선임연구위원은 “리픽싱은 국내 메자닌채권에만 부여하는 독특한 제도”라면서 “외국의 경우, 일본을 제외하고는 행사가격을 재산정하는 사례를 거의 찾아볼 수 없다”고 말했다.

이어 그는 “국내의 경우 리픽싱 가격 산정에 대한 기준만이 존재하고 리픽싱 횟수에 대한 규제는 존재하지 않기 때문에 주가가 하락하면 몇 번에 걸쳐 리픽싱이 이뤄진다”며 “이에 따라 리픽싱 제도에 대한 규제 도입을 검토할 필요가 있다”고 말했다.

김 연구위원은 “리픽싱을 전면 금지하는 경우에는 메자닌채권의 상품성이 크게 떨어져 시장 자체의 존립 위기가 발생할 가능성도 있다는 우려도 존재한다”면서 “이러한 면을 고려해 과도한 리픽싱이 발생하지 않도록 리픽싱의 연간 횟수 등에 대한 규제를 도입하는 방안을 검토해 볼 수 있다”고 강조했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)