[사진=게티이미지뱅크]

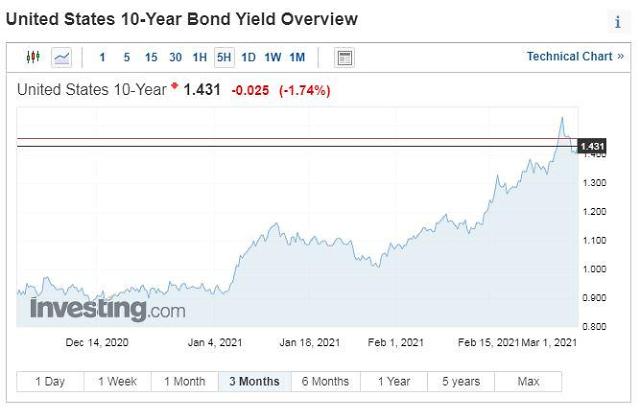

블룸버그는 향후 연준이 10년물 국채 상승을 어떻게 다루느냐에 따라 시장의 흐름이 바뀔 것이라고 전망했다. 뉴욕증시는 인플레이션 우려로 중앙은행이 긴축 정책을 예상보다 일찍 시행할 수 있다는 우려에 하락세를 이어가고 있다.

빠른 수요 회복에 따른 인플레이션은 결국 금리를 들어올릴 수 밖에 없다는 공포가 시장에 팽배하다는 것이다. NAB의 로드리고 카트릴 선임 전략가는 "지난 금요일 국채금리 급락은 최근 급등에 따른 숨고르기라고 볼 수 있다."면서 "진정세로 완전히 돌아섰다고 보기에는 힘들다."라고 로이터와의 인터뷰에서 진단했다. 이어 "시장 참가자들은 여전히 경제 재개에 따른 높은 인플레이션 전망을 우려하고 있다."고 지적했다.

AMP 캐피털 인베스터스의 네이더 내이미 다이내믹 마켓 부문장은 “현재 우리 시장은 용기없는 이들에게는 적합하지 않은 장이다."라고 정의했다. 이어 국채 금리의 지속적인 상승에 베팅한다고 밝혔다. 앞으로 국채 금리가 지속적으로 오를 것이라는 전망이다.

그러나 연준이 최근 치솟는 금리 상승에 대해서 '우려'의 목소리를 낸다면 곡선은 평평해지면서 가격이 안정세를 찾을 수도 있다. 시장은 이번주 제롬 파월 연준의자의 발언에 주목하고 있다. 다른 정책 결정자들도 연이어 발언이 예정돼 있다. 만약 연준이 자산 축소 시기를 연기할 수도 있다는 신호를 주면서 국채 수익률 안정을 위해 나설 것이라는 지적도 나온다.

뱅크오브싱가포르의 만수르 모히 우딘 수석이코노미스트는 "연준의 톤이 바뀐다면 미국 10년만기 국채수익률은 2%를 향해가는 대신에 낮은 수준에 머물 것이다."라고 지적했다.

월가의 대표적 약세론자인 로젠버그 리서치의 데이비드 로젠버그 대표 역시 26일 CNBC와의 인터뷰에서 미국 국채 10년물 금리 급등은 일시적인 현상이라고 진단했다. 이날 '트레이딩 네이션'에 출연한 로젠버그 대표는 "최근 국채 시장의 매도는 과하다."면서 "금리는 다시 1%로 돌아갈 것이다."라고 전망했다.

미국 10년물 국채 금리는 지난주 1.14%로 마감했다. 올해 들어 무려 55%가 상승한 것이다. 이는 국채 가격이 급락한 것을 의미한다. 월가에서는 이번 급등이 단순히 경제회복에 따른 일시적 수요 급등을 반영하는 것이 아니라, 인플레이션 추세를 반영하는 것일 수 있다는 우려가 커졌다고 CNBC는 지적했다.

로젠버그는 “부양책이 시행된다고 하더라도 이는 일시적일 수 밖에 없으며, 결국 언젠가는 재정부양에 절벽을 맞딱뜨릴 수 밖에 없다."고 지적했다. 때문에 금리 상승세도 오는 수준에서 멈추기 마련이라는 지적이다.

그러나 로젠버그 역시 미국 10년물 국채금리가 2%에 진입할 가능성을 완전히 배제는 하지 않고 있다. 다만 "(2% 진입은) 기술적으로 상당한 오버슈팅일 것"이라면서 "10년물 금리가 2%까지 오르는 것은 2018년 말에 3%를 웃돌았던 것과 같다고 보면된다"고 설명했다.

이어 최근 대형 기술주와 성장주가 급락에 대해서는 지나치게 오른 주가 때문이라고 지적했다. 이미 수개월 전에 고점을 찍었던 주식들이 고평가 부담에 밀려 내려왔다는 것이다.

[사진=인베스팅닷컴]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)