[그래픽=아주경제DB]

상장지수펀드(ETF)로 달러에 투자하는 '개미'가 늘어나고 있다. 26일 한국거래소에 따르면 미국 국채 상장지수펀드(ETF)는 올해 들어 24일까지 10%를 넘어서는 수익률을 기록하고 있다. 원·달러 환율이 같은 기간 7% 가까이 평가절하돼 환차익을 보태주었다. 미국 국채 ETF는 환위험을 헤지하지 않아 달러를 사고파는 것과 같은 효과를 낸다.

◆우리 주식시장·미국 국채 거꾸로 움직여

대개 우리 주식시장과 미국 국채는 거꾸로 움직인다고 한다. 요즘처럼 주식시장 불확실성이 커질 때 분산투자 차원에서 미국 국채를 대안으로 삼을 수 있다는 얘기다.

실제로 미국 국채 ETF가 올해 들어 10%대 수익을 거둔 데 비해 코스피와 코스닥은 같은 기간 0.21%와 2.13% 오르는 데 그쳤다. 코스피와 코스닥은 이달만 보면 7%와 9%가량 내렸다.

미국 국채는 만기 1년부터 2년, 5년, 10년, 30년짜리까지 있다. 이 가운데 개인투자자에게 알맞은 건 5년과 10년짜리다. 상대적으로 유동성이 양호하고 변동성도 낮은 편이다.

개인투자자는 올해 들어 미래에셋자산운용 '미국채 10년 선물 ETF'를 60억원 가까이 샀다. 삼성자산운용 '미국채 10년 ETF'와 KB자산운용 '미국 장기국채 선물'과 '미국 장기국채 선물 레버리지 ETF'에도 돈이 몰렸다.

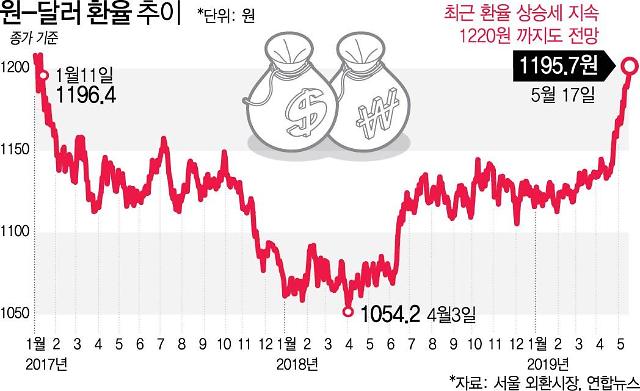

원화약세도 영향을 주었다. 같은 기간 원·달러 환율은 1115.7원에서 1188.4원으로 6.52%(72.7원) 평가절하됐다.

국내 자산운용사가 내놓은 미국 국채 ETF는 대체로 환위험을 헤지하지 않아 요즘처럼 원화약세일 때 유리하다. 반대로 달러가 약세일 때는 환손실을 낼 수도 있다는 얘기다.

달러선물에 투자하는 ETF 수익률도 양호하다. 삼성자산운용 '미국 달러선물 레버리지 ETF'와 미래에셋자산운용 '미국 달러선물 레버리지 ETF'는 올해 들어 나란히 15%에 가까운 수익을 냈다. 두 상품은 모두 달러선물보다 2배가량 높은 수익률을 추구한다.

◆미국 국채 금리 박스권 등락 예상

미국 국채 금리는 한동안 박스권 안에서 오르내릴 것으로 점쳐지고 있다.

박태근 삼성증권 연구원은 "10년짜리 미국 국채 금리는 2.30~2.70%를 형성할 것"이라며 "2% 초반 수준인 미국 경제성장률이나 기준금리 동결을 감안하면 국채 금리 움직임은 제한적일 것"이라고 말했다.

원·달러 환율도 눈여겨보아야 한다. 이상재 유진투자증권 연구원은 "원·달러 환율이 단기적으로 1200원을 웃돌 수 있지만, 길게 보면 그 아래에서 안정화될 것"이라고 전했다. 그는 "외환시장이 불안하면 외환당국도 시장에 개입할 것"이라며 "미·중이 오는 6월 G20 정상회담에서 무역협상을 진전시키면 원화약세도 주춤해질 것"이라고 덧붙였다.

윤주영 미래에셋자산운용 ETF운용부문장은 "달러와 해외채권 상품에 대한 관심이 많아졌다"며 "ETF를 활용하면 이를 모두 담는 포트폴리오를 짤 수 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)