코로나19 사태를 정상화 과정에서 금융시장의 인플레이션(물가 상승) 우려가 커지는 가운데, 세계 경제가 '새로운 인플레이션의 시대'를 맞이할 수 있다는 전망도 나오고 있다.

지난 18일(현지시간) 월스트리트저널(WSJ)은 "인플레이션 4%는 마법의 숫자(매직 넘버)"라면서 "물가 상승률이 4%를 넘어설 경우 시장 흐름은 물론 미국 연방준비제도(연준·Fed)의 정책 방향을 바꾸는 계기가 될 수도 있다"고 주장했다.

앞서 지난 12일 미국의 4월 소비자물가지수(CPI)가 13년 만의 최고치인 전년 동월 대비 4.2%나 튀어 오르며 미국 장기 채권 금리와 뉴욕증시가 크게 흔들렸다. 코로나19 사태로 인한 지난해 대봉쇄 여파로 3~4% 수준의 물가 상승률을 기록할 것이란 관측은 이어졌지만, 그 예상을 훌쩍 뛰어넘은 수치에 시장이 공포감을 느낀 것이다.

우선, 신문은 이날 지표로 시장 참여자들이 인플레이션 상황에 대해 본격적으로 겁을 먹기 시작했다고 지적했다. 인플레이션이 낮은 상태에서 물가 상승률이 높아지는 경우는 주가에 긍정적으로 반영하지만, 높은 인플레이션 상황에서도 지속적으로 물가 상승률이 오르는 것은 주가와 경제 상황에 위협이 된다는 것이다.

물가 상승률이 1~2%로 안정적인 상황에서는 물가가 더욱 떨어지며 경제 성장세를 둔화시킬 수도 있는 '디플레이션' 위험성은 낮기 때문에, 시장은 인플레이션 상황을 경기 반등 조짐으로 해석해 주가를 높이는 재료로 활용된다.

반면, 물가 상승률이 4%를 넘어서는 상황에서는 시장과 연준과 같은 중앙은행 정책 기관은 인플레이션이 끌어 올리는 경제 성장세 효과보다 경기 과열과 같은 고(高) 물가 위험성에 집중하게 된다.

WSJ는 실제 역사적으로도 '인플레이션 4%'의 위기 상황이 여러차례 나타났다고 지적했다.

뉴욕증시 대표 지수 중 하나인 우량주 위주의 S&P500지수가 출범한 1957년 이래 미국의 인플레이션이 4%를 웃돈 경우는 총 9차례였으며, 이 중 8번의 경우에서 지표 발표 3개월 이후의 주가가 하락했다.

다만, 유일하게 예외를 기록했던 2005년 당시는 인플레이션 지수가 4%를 웃돈 이후 곧바로 4% 아래로 떨어졌던 경우다. 이 외 1984년과 2006년 당시에도 인플레이션 수치가 4% 아래로 떨어진 이후에야 주가는 손실분을 모두 회복했다.

이를 두고 WSJ는 "4%의 인플레이션이 얼마나 지속하는지 여부가 관건"이라면서 "일시적인 인플레이션 상황이라면 연준이 시장에 개입할 필요를 느끼지 못하기 때문"이라고 설명했다.

이와 함께 매체는 증시가 과도하게 고평가한 상황 역시 인플레이션 위험성을 높일 수 있다고 지적했다. 인플레이션 여파로 금리가 오르기 시작할 경우, 자산 시장의 거품(버블)이 한꺼번에 꺼질 수 있기 때문이다. WSJ는 이와 같은 상황을 각각 1987년과 2007년의 금융시장 상황이라고 꼽았다.

이에 대해 WSJ은 경제 재개로 인플레이션이 반등한 상황에서 연준이 행동에 나선다면 과거의 궤적을 답습할 수 있다고 우려하면서 "현재로서 투자자들의 가장 큰 희망은 연준이 기존의 방침(충분히 경제가 회복할 때까지 긴축 통화정책 전환을 늦춤)을 고수하고 인플레이션이 저절로 내려오길 기다리는 것"이라고 말했다.

다만, 지난 14일 제레미 시걸 와튼스쿨 교수는 연준의 인플레이션 무(無) 대책 상황으로 향후 2~3년 안에 미국의 인플레이션이 30%에는 미치는 못하는 20%대까지 치솟을 수 있다는 경고를 내놓기도 했다.

시걸 교수는 제롬 파월 현 연준 의장이 그가 지금껏 봤던 연준 의장 중 '가장 비둘기파(most dovish) 의장'이라면서 코로나19 사태 동안 연준이 시장에 공급한 막대한 돈이 이와 같은 물가 상승 현상을 불러올 것이라고 우려했다.

그는 "미국 내 총 통화 유통량은 연초 이후로 거의 30%가 증가했는데 이 돈들은 사라지지 않을 것"이라면서 "전례없는 통화 확장 정책과 재정 지원책에 따라 시중에 풀린 돈이 처음에는 금융시장과 주식시장으로 흘러갔지만, 끝내는 인플레이션으로 폭발할 것"이라고 전망했다.

시걸 교수는 이어 "현재 연준이 단기적으로도 인플레이션을 억제하려는 노력을 하고 있지 않다"면서 "이를 멈추지 않으면, 투자자들은 대체로 물가와 금리 상승률 이상의 수익을 보장하는 주식으로 돈을 계속 밀어넣을 것이기에 충돌을 피할 수 없을 것"이라고 비판했다.

지난 18일(현지시간) 월스트리트저널(WSJ)은 "인플레이션 4%는 마법의 숫자(매직 넘버)"라면서 "물가 상승률이 4%를 넘어설 경우 시장 흐름은 물론 미국 연방준비제도(연준·Fed)의 정책 방향을 바꾸는 계기가 될 수도 있다"고 주장했다.

앞서 지난 12일 미국의 4월 소비자물가지수(CPI)가 13년 만의 최고치인 전년 동월 대비 4.2%나 튀어 오르며 미국 장기 채권 금리와 뉴욕증시가 크게 흔들렸다. 코로나19 사태로 인한 지난해 대봉쇄 여파로 3~4% 수준의 물가 상승률을 기록할 것이란 관측은 이어졌지만, 그 예상을 훌쩍 뛰어넘은 수치에 시장이 공포감을 느낀 것이다.

제롬 파월 미국 연방준비제도(연준·Fed) 의장.[사진=AP·연합뉴스]

장세 붕괴, 마법의 숫자 '4%'...시장 공포와 함께 연준 '긴축 전환' 불러올 수도

우선, 신문은 이날 지표로 시장 참여자들이 인플레이션 상황에 대해 본격적으로 겁을 먹기 시작했다고 지적했다. 인플레이션이 낮은 상태에서 물가 상승률이 높아지는 경우는 주가에 긍정적으로 반영하지만, 높은 인플레이션 상황에서도 지속적으로 물가 상승률이 오르는 것은 주가와 경제 상황에 위협이 된다는 것이다.

반면, 물가 상승률이 4%를 넘어서는 상황에서는 시장과 연준과 같은 중앙은행 정책 기관은 인플레이션이 끌어 올리는 경제 성장세 효과보다 경기 과열과 같은 고(高) 물가 위험성에 집중하게 된다.

WSJ는 실제 역사적으로도 '인플레이션 4%'의 위기 상황이 여러차례 나타났다고 지적했다.

뉴욕증시 대표 지수 중 하나인 우량주 위주의 S&P500지수가 출범한 1957년 이래 미국의 인플레이션이 4%를 웃돈 경우는 총 9차례였으며, 이 중 8번의 경우에서 지표 발표 3개월 이후의 주가가 하락했다.

다만, 유일하게 예외를 기록했던 2005년 당시는 인플레이션 지수가 4%를 웃돈 이후 곧바로 4% 아래로 떨어졌던 경우다. 이 외 1984년과 2006년 당시에도 인플레이션 수치가 4% 아래로 떨어진 이후에야 주가는 손실분을 모두 회복했다.

이를 두고 WSJ는 "4%의 인플레이션이 얼마나 지속하는지 여부가 관건"이라면서 "일시적인 인플레이션 상황이라면 연준이 시장에 개입할 필요를 느끼지 못하기 때문"이라고 설명했다.

이와 함께 매체는 증시가 과도하게 고평가한 상황 역시 인플레이션 위험성을 높일 수 있다고 지적했다. 인플레이션 여파로 금리가 오르기 시작할 경우, 자산 시장의 거품(버블)이 한꺼번에 꺼질 수 있기 때문이다. WSJ는 이와 같은 상황을 각각 1987년과 2007년의 금융시장 상황이라고 꼽았다.

이에 대해 WSJ은 경제 재개로 인플레이션이 반등한 상황에서 연준이 행동에 나선다면 과거의 궤적을 답습할 수 있다고 우려하면서 "현재로서 투자자들의 가장 큰 희망은 연준이 기존의 방침(충분히 경제가 회복할 때까지 긴축 통화정책 전환을 늦춤)을 고수하고 인플레이션이 저절로 내려오길 기다리는 것"이라고 말했다.

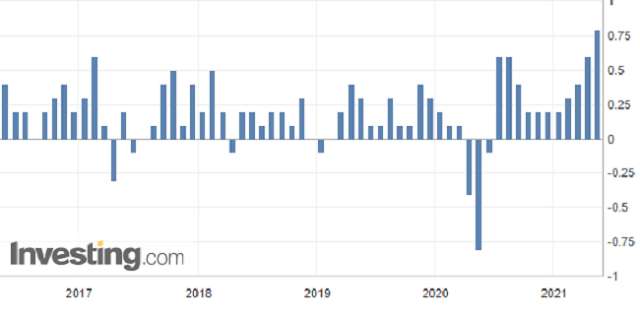

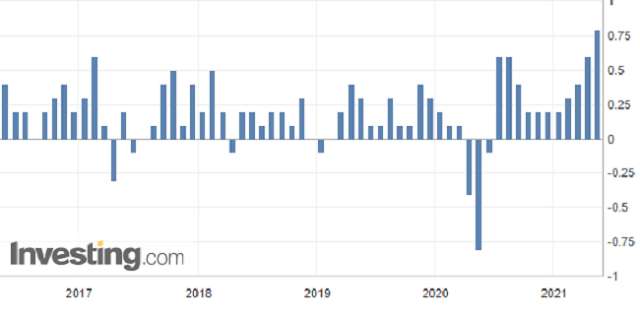

지난 5년간 미국의 소비자물가지수(CPI) 변화 추이.[자료=인베스팅닷컴]

"연준 無대책이 인플레 20% 시대 불러온다"...뉴욕증시 '거품 폭발' 우려

다만, 지난 14일 제레미 시걸 와튼스쿨 교수는 연준의 인플레이션 무(無) 대책 상황으로 향후 2~3년 안에 미국의 인플레이션이 30%에는 미치는 못하는 20%대까지 치솟을 수 있다는 경고를 내놓기도 했다.

시걸 교수는 제롬 파월 현 연준 의장이 그가 지금껏 봤던 연준 의장 중 '가장 비둘기파(most dovish) 의장'이라면서 코로나19 사태 동안 연준이 시장에 공급한 막대한 돈이 이와 같은 물가 상승 현상을 불러올 것이라고 우려했다.

그는 "미국 내 총 통화 유통량은 연초 이후로 거의 30%가 증가했는데 이 돈들은 사라지지 않을 것"이라면서 "전례없는 통화 확장 정책과 재정 지원책에 따라 시중에 풀린 돈이 처음에는 금융시장과 주식시장으로 흘러갔지만, 끝내는 인플레이션으로 폭발할 것"이라고 전망했다.

시걸 교수는 이어 "현재 연준이 단기적으로도 인플레이션을 억제하려는 노력을 하고 있지 않다"면서 "이를 멈추지 않으면, 투자자들은 대체로 물가와 금리 상승률 이상의 수익을 보장하는 주식으로 돈을 계속 밀어넣을 것이기에 충돌을 피할 수 없을 것"이라고 비판했다.

[출처=유튜브/CNBC]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)