아주경제 이수경 기자 = 국내 인수합병(M&A) 규모가 상반기 11조원을 넘어서며 2년 만에 최대치를 기록한 것으로 나타났다. 삼성그룹 계열사나 다음ㆍ카카오 같은 대형사가 잇달아 회사를 합친 영향이 컸다.

그러나 M&A 건수는 모든 유형에서 줄어들었다. 글로벌 M&A 시장에 비해 국내 시장은 여전히 거래가 저조하다는 평가다.

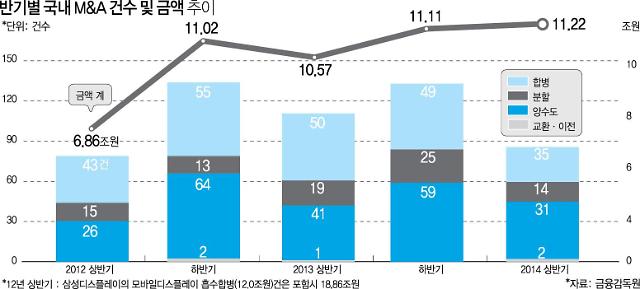

13일 금융감독원에 따르면 국내 M&A 규모는 상반기 11조2000억원으로 반기 기준 2012년 이후 가장 컸던 것으로 집계됐다. 여기에는 합병 및 분할, 영업ㆍ자산양수도, 포괄적 주식 교환ㆍ이전이 모두 포함됐다.

시장 규모가 커진 것은 대형 거래 덕분이다. 삼성SDI와 제일모직 합병이 3조5000억원으로 1위를 기록했다.

이어 다음ㆍ카카오(3조1000억원)와 현대엔지니어링ㆍ현대엠코(1조4000억원), 우리투자증권ㆍNH농협증권(7000억원) 순으로 규모가 컸다.

합병 거래액은 총 9조3700억원으로 이 역시 2012년 이후 가장 많았다. 건당 거래액은 2676억원이었다.

그러나 상반기 M&A 건수는 총 82건으로 2012년 이후 최저치를 기록했다. 합병이나 분할을 비롯한 모든 분야에서 전반적으로 건수가 줄었다.

합병 건수는 2012년 하반기 55건, 2013년 하반기 49건, 올해 상반기 35건으로 꾸준히 감소하고 있다. 사업 다각화를 위한 대외적인 M&A가 감소한 것이 영향을 미쳤다.

분할 역시 물적분할(13건) 위주로 14건이 진행되면서 작년 하반기(25건)보다 10건 넘게 줄었다. 인적분할은 1건뿐으로 만도가 지주회사인 한라홀딩스와 분할한 사례 외에는 없었다.

주식양수도 거래는 1조1000억원에 31건으로 모두 2012년 이후 최저치를 찍었다. 삼성에버랜드ㆍ제일모직 및 한진해운ㆍ한국벌크해운 간 양수도처럼 주로 대기업이 내부 사업을 정비하는 차원에서 이뤄졌다.

김재룡 금감원 기업공시국장은 "중소ㆍ벤처기업을 대기업이 헐값에 인수한다는 논란, M&A보다는 자체인력 육성을 선호하는 문화가 작용했다"며 "대기업이 재무개선을 위해 매각하려는 계열사가 주요 M&A 대상이 되고 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)