국내 증권사의 해외 부동산 익스포저(위험 노출액) 총액이 총 14조4000억원에 이르는 가운데, 아직 손실로 인식하지 않은 3조6000억원어치가 리스크로 잠재하고 있다는 지적이 나왔다.

15일 나이스신용평가의 '증권사 해외 부동산 익스포저 현황 및 관련 손실 점검' 제목의 보고서에 따르면 신용도 평가 대상인 25개 국내 증권사의 해외 부동산 익스포저 총액은 지난해 9월 말 기준 14조4000억원이이었다.

이 중 부동산 펀드 및 리츠·지분투자 형태의 익스포저가 8조7000억원으로 가장 많았다.

지역별로는 미국과 유럽이 가장 많았고, 상업용 부동산이 대부분을 차지했다.

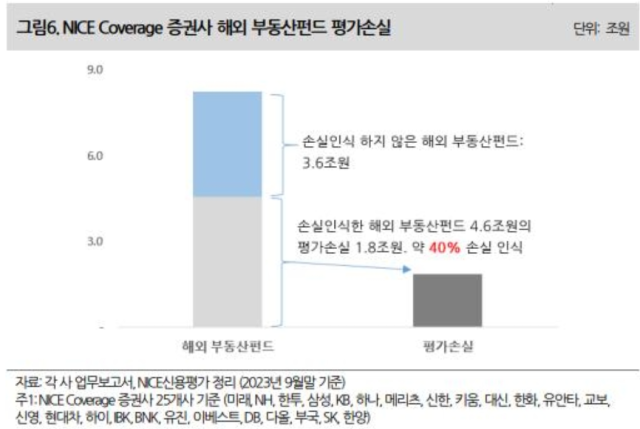

나신평에 따르면 8조 3000억원에 달하는 해외 부동산 펀드 중 4조 6000억원 규모가 손실로 인식됐다. 이 중 40%인 1조 8000억원어치는 지난해 9월 말 기준 평가 손실로 인식한 상태다.

그러나 나머지 약 3조6000억원의 해외 부동산 펀드에 대해서는 아직 손실을 한 번도 인식하지 않았다고 나신평은 지적했다.

만기별로는 2023∼26년 사이에 만기가 도래할 펀드들에 대해 지난해 9월 말 기준 약 26% 평가손실률을 나타내고 있고, 작년 4분기에도 해외 부동산 관련 손실을 추가 인식한 상태다.

하지만 나신평은 "임차 수요 감소와 고금리 기조의 지속이 해외 부동산 시장에 부정적인 요소로 작용해, 국내 증권사들의 해외 부동산 익스포저에 대한 추가 손실 발생 가능성이 상존한다"라고 진단했다.

증권사별로 살펴볼 때 지난해 9월 말 기준 해외 부동산 익스포저 규모가 1조원을 넘는 곳은 미래에셋, NH투자, 하나, 메리츠, 신한투자, 대신증권 등 6개사다. 나신평은 "이 증권사들의 자기자본 대비 해외 부동산 익스포저가 약 31% 수준으로 관련한 양적 부담이 존재하는 상태"라고 평가했다.

해외 부동산 리스크는 해당 증권사들의 실적에도 타격을 줬다는 분석이다. 나신평은 "미래에셋, 하나, 메리츠, 신한투자 4개사를 중심으로 전년 대비 지난해 실적 저하가 크게 나타났다"며 "이들 증권사가 지난해 해외 부동산 관련 손실규모가 상당했던 점을 고려하면 해외 부동산 익스포저에 대해 대규모 손실 인식을 단행한 것이 실적 저하의 주요 원인"이라고 지목했다.

다만 보고서는 "금융지주회사 계열의 증권사라면 모기업으로부터 유상증자, 후순위성 채권 인수 등 지원 여력과 가능성이 존재한다"면서 "실제로 올해 연초 증권사를 보유한 금융지주사들의 신종자본증권 발행이 활발한 모습"이라고 전했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)